Reforma Tributária: o que muda no consumo e como isso vai afetar empresas, governos e consumidores

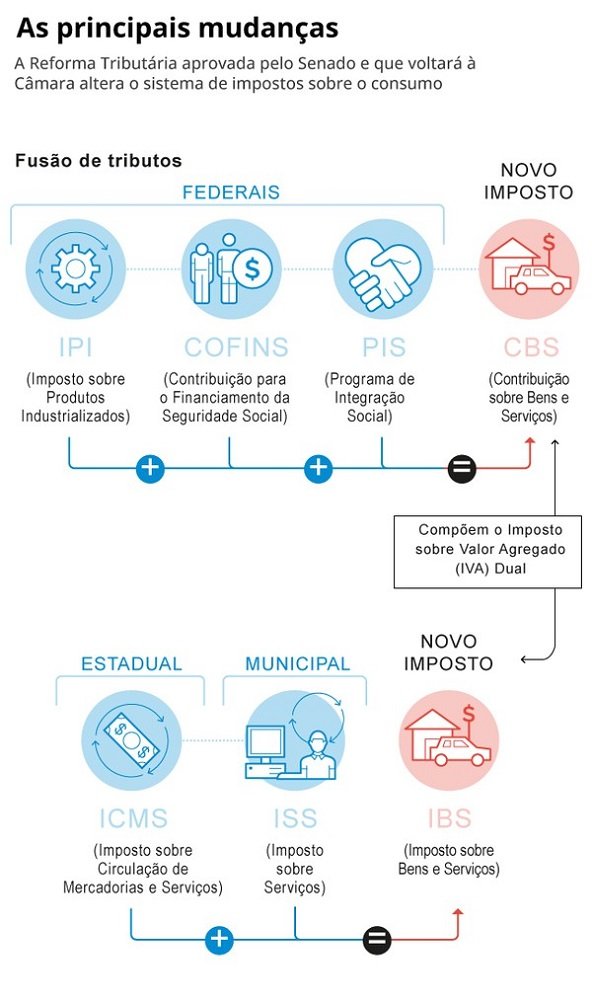

A Reforma Tributária do Consumo, finalmente regulamentada em 2025 após décadas de debate, representa a maior transformação no sistema de impostos do Brasil em mais de 50 anos. Com a promulgação da Emenda Constitucional n.º 132/2023 e a aprovação das leis complementares de 2025, o país começa a substituir um modelo fragmentado e desigual por um sistema mais moderno e alinhado às práticas internacionais: o IVA Dual, composto pela Contribuição sobre Bens e Serviços (CBS) e pelo Imposto sobre Bens e Serviços (IBS).

Por que a reforma era necessária

No sistema anterior, existe cinco tributos sobre o consumo PIS, COFINS, IPI, ICMS e ISS, o sistema atual tornou-se símbolo de complexidade, litigiosidade e insegurança jurídica. Cada tributo tinha suas próprias regras, bases de cálculo, obrigações acessórias e interpretações fiscais, gerando o famoso “efeito cascata”, em que um imposto incidia sobre o outro ao longo da cadeia produtiva.

Além disso, o sistema fomentava a guerra fiscal entre estados e municípios, que disputavam investimentos com incentivos e benefícios, muitas vezes questionados judicialmente. O resultado era um ambiente de negócios ineficiente, caro e imprevisível, com alto custo de conformidade e pouca transparência sobre o real peso dos impostos embutidos nos preços.

O novo modelo: o IVA Dual brasileiro

Inspirado nos sistemas adotados em países da União Europeia e da América Latina, o Brasil adotará um IVA Dual, dividido entre a União e os entes subnacionais (estados e municípios).

| Novo Tributo | Competência | Substitui | Alíquota estimada de Referência | Principais Características |

| CBS | Federal | PIS e COFINS | 8,8% | IVA federal, não cumulativo, com crédito amplo sobre insumos. |

| IBS | Estadual/Municipal | ICMS e ISS | 17,7% | IVA subnacional, gerido por um Comitê Gestor Nacional. |

| IS | Federal | IPI (parcialmente) | Variável | “Imposto do pecado”, aplicado sobre produtos nocivos à saúde e ao meio ambiente. |

Estima-se que alíquota padrão combinada (CBS + IBS) deverá ficar entre 26,5% e 28%, tornando-se uma das mais altas do mundo. Apesar disso, a não cumulatividade ampla permitirá compensar impostos pagos em etapas anteriores, o que deve reduzir distorções e favorecer a competitividade.

Transição: um processo de sete anos

A implantação será gradual, permitindo que empresas, contadores e governos se adaptem ao novo sistema.

O cronograma básico é o seguinte:

| Ano | Etapas Principais |

| 2026 | Ano de Teste: cobrança simbólica da CBS (0,9%) e IBS (0,1%), mantendo todos os tributos atuais. |

| 2027 | Extinção do PIS e COFINS e início da CBS com alíquota cheia. O IPI é zerado para a maioria dos produtos, e o novo IS começa a ser cobrado. |

| 2029-2032 | Transição do ICMS e ISS para o IBS, com redução progressiva dos antigos tributos e aumento proporcional do novo. |

| 2033 | Vigência plena do novo sistema: extinção completa de ICMS e ISS, e funcionamento integral do IBS e da CBS. |

Essa etapa é considerada fundamental para evitar choques econômicos, especialmente para os setores mais impactados pela redistribuição da carga tributária.

Regimes especiais e proteção social

Para suavizar os efeitos da alíquota padrão e atender a demandas sociais, o novo sistema cria mecanismos de compensação:

• Cesta básica nacional: 22 itens (arroz, feijão, carnes, leite, pão, frutas, entre outros) terão alíquota zero.

• Medicamentos e vacinas: isenção total para produtos essenciais e tratamentos de doenças graves.

• Alíquotas reduzidas:

👉 60% de desconto para saúde, educação, transporte público e cultura (alíquota efetiva de 10,6%).

👉 30% de desconto para profissões liberais (advogados, engenheiros, contadores etc.), resultando em alíquota efetiva de 18,6%.

• Cashback tributário: devolução automática de parte dos impostos pagos por famílias de baixa renda (inscritas no CadÚnico). O retorno será de 100% do IBS e 20% da CBS sobre gás de cozinha, energia elétrica e água.

Essas medidas têm como objetivo tornar o novo sistema mais progressivo, reduzindo o peso do consumo sobre as famílias mais pobres.

Desafios e oportunidades

A Reforma Tributária promete simplificação, transparência e segurança jurídica, mas não será um processo isento de riscos. Os governos locais precisarão ajustar suas finanças durante o período de transição, já que perderão autonomia sobre ICMS e ISS.

As empresas de serviços, por sua vez, precisarão rever modelos de precificação e contratos para absorver o impacto da nova alíquota. Por outro lado, a indústria e o comércio deverão ganhar fôlego competitivo, e o país tende a reduzir o chamado “custo Brasil”, que hoje encarece a produção e afasta investimentos.

Um novo pacto federativo e econômico

Mais do que uma mudança técnica, a Reforma Tributária inaugura um novo pacto federativo e social. Ao unificar regras, eliminar distorções e criar mecanismos de compensação, o Brasil dá um passo importante rumo a um sistema mais justo, moderno e sustentável.

O sucesso da reforma dependerá de três fatores:

1. Eficiência do Comitê Gestor do IBS, responsável pela arrecadação e distribuição entre estados e municípios;

2. Capacidade de adaptação das empresas, especialmente nos setores mais tributados;

3. Acompanhamento contínuo da sociedade, para que os ajustes durante a transição mantenham o equilíbrio fiscal e social.

Em síntese, a Reforma Tributária inaugura uma nova etapa na gestão fiscal das empresas brasileiras. O novo modelo, embora mais racional e transparente, exigirá planejamento, adaptação e leitura estratégica dos cenários tributários. A transição até 2033 trará mudanças graduais, mas com impacto direto na formação de preços, estrutura de custos, regime de enquadramento e competitividade entre setores. Cada decisão empresarial da escolha de fornecedores à definição do regime tributário precisará ser reavaliada sob as novas regras do IVA Dual.

Nesse contexto, a consultoria tributária assume papel essencial. Ela será o elo entre a complexidade técnica da legislação e a tomada de decisão prática no dia a dia das organizações. Mais do que cumprir obrigações, o desafio passa a ser antecipar riscos, identificar oportunidades de crédito, ajustar processos e garantir conformidade sem perder eficiência.

A Reforma não é apenas uma mudança de impostos é uma mudança de mentalidade. Entender o impacto setorial, revisar estratégias e buscar orientação especializada serão diferenciais para quem deseja atravessar esse período de transição com segurança e competitividade.